Todos os anos, diversas categorias profissionais iniciam movimentos para o aumento de salários. Um exemplo são os bancários, que já possuem uma greve anual que se tornou quase uma tradição.

A principal reivindicação costuma ser o aumento real dos salários, ou seja, aumento acima da inflação. Neste ano, os banqueiros estão oferecendo a correção pela inflação, mas os bancários querem aumento real de 5%, acima da inflação de 3,87, além de outras reivindicações (fonte).

Já faz um bom tempo que os bancos registram lucros recordes todos os anos e os funcionários reclamam que “os banqueiros não querem dividir esses lucros com eles” (fonte).

Só que isso é falso. A verdade é que os banqueiros compartilham os seus lucros todos os anos com centenas de milhares de pessoas. E nem precisa trabalhar para o banco para ter direito de fazer parte dessa partilha.

Todos os anos, os bancos distribuem bilhões de reais na forma de proventos como: dividendos (isentos de imposto de renda), juros sobre capital, bonificações e subscrições para aquelas pessoas que compraram suas ações.

Na prática, qualquer pessoa pode se tornar sócia de um banco. Ou seja, embora nem todo mundo possa ser bancário, todo mundo pode ser banqueiro. Para isso, basta comprar as ações dos bancos que são negociadas na bolsa de valores. Elas custam alguns poucos reais e o processo de compra é tão fácil quanto o de comprar qualquer coisa pela internet.

O simples ato de comprar ações de um banco já garante o direito de participar dos seus lucros, assim como os grandes donos dos bancos participam. Quanto mais ações o acionista tiver, mais proventos ele receberá, pois eles dependem do número de ações que cada acionista possui.

Cada grande banco brasileiro possui centenas de milhares de donos. São pessoas comuns que compram ações dos bancos e se tornam “pequenos banqueiros”. Considerando apenas as pessoas físicas, o banco Itaú possui 108.853 donos; o Bradesco tem 321.014 donos; o Banco do Brasil tem 336.352 donos; e o Santander, 152.867 donos no Brasil. Centenas de milhares de outros pequenos investidores são donos de ações de bancos de forma indireta, por meio de fundos multimercado, fundos de ações e planos de previdência que investem em ações de bancos.

Essas centenas de milhares de “pequenos banqueiros” se beneficiam quando os bancos lucram, pois suas as ações se valorizam (ganho de capital). Tudo isso acontece de forma passiva, sem a realização de qualquer trabalho.

O setor bancário foi o que teve o maior volume de lucro distribuído na forma de dividendos e juros sobre capital entre seus acionistas. Foram mais de R$ 28,3 bilhões, maior valor desde 2010, entre todos os setores. Só os bancos representam 35,63% do total de distribuições feitas por 251 empresas listadas na bolsa, que juntas repartiram R$ 79,6 bilhões (fonte). Na prática, qualquer pessoa pode ser dona de uma pequena parte de qualquer uma dessas empresas.

O funcionário de um banco poderia comprar ações do banco onde trabalha e até ações dos bancos concorrentes para não ficar de fora dessa partilha bilionária de lucros. Até mesmo os clientes dos bancos poderiam receber de volta as tarifas e juros que pagam aos bancos se investissem nas suas ações.

Salário ou dividendos?

Agora, façamos um exercício de imaginação.

Suponha que todos os funcionários dos bancos deixaram de trabalhar em troca de dinheiro e passaram a trabalhar em troca de ações. Em vez de receber salário, “vale disso”, “vale daquilo”, auxílios, férias remuneradas e 13° salário, os funcionários dos bancos passaram a receber ações e os seus dividendos, juros sobre capital etc.

Isso significa que os bancos deixariam de ter funcionários e passariam a ter sócios.

Como todos os funcionários seriam pequenos banqueiros, quanto maiores fossem as receitas e menores fossem as despesas (custos, desperdícios, desvios, baixa produtividade, etc.), maiores seriam os lucros distribuídos para todos os pequenos banqueiros que trabalham no banco. Quanto maiores os lucros do banco, mais as ações iriam se valorizar e maiores seriam os ganhos para todos.

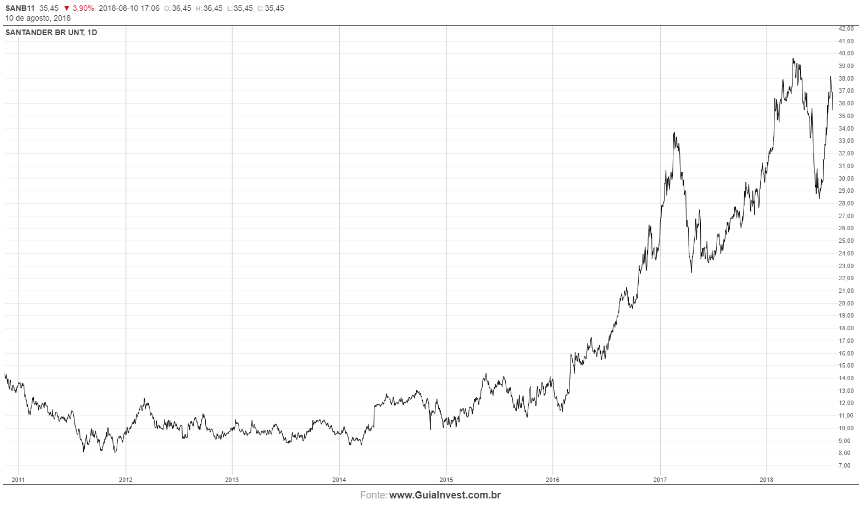

A tabela acima mostra o preço das ações dos bancos que possuem maior volume de ações diariamente negociadas na bolsa. Os valores da tabela mudam a todo o momento (visite aqui para ver a atualização diária). Na tabela, você também pode ver a valorização dessas ações no ano e nos últimos 365 dias. O campo DY mostra a distribuição de dividendos em relação ao preço da ação.

Seguindo o nosso exemplo imaginário, funcionários do Santander que recebem ações no lugar de salário, teriam valorização de 43% em suas ações nos últimos 12 meses e dividendos (DY) de 4,7% desse valor.

O gráfico abaixo mostra a variação no preço da ação do banco desde 2011. É simples observar a alta expressiva após o impeachment de Dilma Rousseff. O fenômeno ocorreu com todos os grandes bancos e com muitas grandes empresas listadas na bolsa.

Seguindo o nosso exercício: os funcionários do Itaú com ações da holding (empresa que controla o Banco Itaú) teriam valorização de 26% e dividendos de 9,3% ao ano. Já os funcionários acionistas do Bradesco não estariam muito felizes com o resultado quando comparado com os concorrentes. Certamente estariam se reunindo para discutir sobre o que fazer para que o banco pudesse ter suas ações mais valorizadas e com mais dividendos distribuídos.

Podemos constatar que as ações das empresas em que os bancários trabalham valem cada vez mais. Já o salário que eles recebem, cada vez menos (em termos reais). A própria demora no reajuste do salário pela inflação já faz com que o dinheiro se deprecie ao longo do ano. Enquanto isso, as ações se valorizam (ganho de capital) muito acima da inflação e distribuem lucros para aqueles que assumiram o risco de comprar ações da empresa.

Todas essas questões conflitantes entre funcionários x banqueiros (sócios dos bancos) têm relação com a questão do risco.

Lucros ou segurança?

Um trabalhador assalariado prioriza a segurança, mesmo que isso limite ganhos. É por isso que ele se prende a uma fonte de renda fixa. Um emprego nada mais é do que um investimento de renda fixa. Você investe o seu tempo e a sua força de trabalho no emprego e recebe uma renda fixa no final do mês na forma de salário e direitos trabalhistas. É uma renda segura e previsível.

Um acionista prioriza os ganhos (lucros), mesmo que isso represente riscos. Os ganhos de capital, dividendos e demais proventos recebidos por aqueles que compram ações de empresas são fontes de renda variável, sem qualquer estabilidade ou garantia de recebimento. Você investe o seu dinheiro e recebe uma renda variável, sem garantia de ganho. É uma renda sem limites, porém incerta e imprevisível.

Tempo ou dinheiro?

Podemos dizer que os funcionários investem tempo, nos bancos onde trabalham, e recebem salários. Assim podem fazer o que quiserem com o dinheiro.

Já os investidores (acionistas) investem dinheiro, comprando ações do banco, e recebem dividendos.Assim podem fazer o que quiserem com o tempo.

Os funcionários investem tempo em troca de dinheiro. Os investidores investem dinheiro em troca de tempo livre.

É dessa ideia que surge aquela famosa frase do livro do Robert Kiosaki que diz: “Os pobres e a classe média trabalham pelo dinheiro. Os ricos fazem o dinheiro trabalhar para eles.” (Dica: para quem tem o livro eu recomendo a leitura do “Capítulo 2 – Lição l: Os ricos não trabalham pelo dinheiro”. É a parte mais importante da obra dele. O resto é apenas repetição das mesmas ideias.)

Com ou sem limites?

Todo salário tem um teto. Por melhor profissional que você consiga ser dentro de uma determinada área, existe um limite para o seu salário.

Já o ganho de capital e demais proventos que os sócios das empresas recebem não possuem qualquer limitação. Ninguém impede alguém de comprar cada vez mais e mais ações de uma empresa. Não existe um teto estabelecido para a valorização das ações de uma empresa ou os lucros que ela receberá no futuro. Quanto mais os pequenos sócios dos bancos recebem lucros, mais eles podem usar esses lucros para comprar mais ações. Quanto mais ações possuem, mais lucros recebem. O risco está na possibilidade de prejuízos.

Já o emprego e o salário não são escaláveis. Você só pode ter um número limitado de empregos, por ter um número limitado de horas por dia e disposição para trabalhar. O risco está em perder o emprego.

As ações que os donos das grandes empresas possuem são as mesmas ações que as pessoas podem comprar na bolsa de valores. A fortuna dos grandes acionistas se justifica no fato de que eles investiram nas empresas quando as ações não valiam quase nada. Os demais investidores compraram as ações quando elas já estavam mais valorizadas.

Fim do emprego

Enquanto bancários e profissionais de outros setores brigam por mais salários, mais garantias, mais direitos, mais segurança, os acionistas das empresas em que eles trabalham pensam em como podem ter cada vez menos funcionários.

Novas tecnologias, inteligência artificial, serviços virtuais, atendimento e vendas online, robôs e toda a ciência trabalhando para reduzir ao máximo os custos das empresas. O objetivo é gerar mais lucros para serem distribuídos entre os acionistas no próximo trimestre. Quanto menos trabalho humano, quanto menos lojas físicas, agências e escritórios, menores os custos e maiores os lucros.

Somente no ano passado os bancos fecharam 1.500 agências no Brasil (fonte). Em apenas 2 anos, 7% de todas as agências do país foram fechadas e as que sobraram estão cada vez menores (fonte).

A gerente de um dos bancos em que eu tenho conta está a 3.090 km de distância do meu escritório. Vou tão pouco ao banco que resolveram transferir a minha conta de uma agência física para uma “agência virtual”. Posso enviar e-mail, telefonar ou fazer videoconferência com a gerente das 7h à meia-noite. E, das poucas vezes que precisei, funcionou.

Esse processo não tem retorno e não vai afetar somente os bancos. Outras empresas passam pelo mesmo processo ou ainda irão passar. Certamente, no futuro próximo, os bancos deixarão de existir como conhecemos hoje. Todas as empresas deixarão de existir como conhecemos hoje. Talvez até o emprego deixe de existir da forma como conhecemos.

As pessoas que possuem um emprego devem buscar melhores salários e condições de trabalho, mas é importante ficar atento para o que está acontecendo. Não devemos ter dúvidas de que grande parte do trabalho humano será substituído, lentamente, assim que for economicamente viável. É uma questão de tempo.

Não são as máquinas que vão ocupar o trabalho humano. São os humanos que trabalham como se fossem máquinas que deverão trocar de posição.

As pessoas vão desempenhar mais tarefas que as máquinas ainda não sabem fazer muito bem, como aquelas ligadas à criatividade, ao desenvolvimento de novas ideias, ao relacionamento com outras pessoas, a liderança, a planejamento, a atividades que envolvem opinião, reflexão, educação, crítica, beleza, arte, entretenimento etc. Essas atividades serão cada vez mais valorizadas. e aquele que deseja ganhar mais no futuro tem de refletir sobre como pode se desenvolver em áreas que dependam dessas habilidades.

Os trabalhos que as máquinas podem fazer irão valer cada vez menos. Quanto mais as máquinas fazem o trabalho mecanizado e repetitivo, seja ele físico ou mental, mais as pessoas terão tempo para consumir produtos e serviços que envolvam a educação, cultura e entretenimento.

Nesse futuro, as pessoas vão pensar cada vez mais em como obter mais ganho de capital, dividendos, lucros e proventos, e menos em como ter um salário fixo com direitos trabalhistas.

Os jovens irão deixar de procurar um emprego. Talvez criem seus próprios empregos com uma facilidade jamais vista. Talvez procurem empresas nas quais possam se tornar sócios, investindo tempo e talento em troca de participações nos lucros e dividendos sem garantias e segurança, mas também sem limites para os ganhos.

Conclusão

Recomenda-se escolher, desde já, o seu futuro: salário fixo e direitos trabalhistas ou maiores riscos e maiores retornos. O primeiro não irá durar muito.

P.S.: este artigo não é uma recomendação de investimentos. Os bancos são apenas exemplo para ilustrar o artigo. O mesmo exemplo pode ser utilizado para ilustrar essas questões em diversos setores. Todo aquele que tem um emprego deveria buscar meios de entender melhor o modo de pensar dos donos e acionistas das empresas. Para aqueles que querem se tornar investidores, isso é fundamental. Investir em ações pode ser um bom começo para uma mudança no modo de pensar.

Fonte: Instituto Mises

Adicionar comentário